Als angehender Anwalt oder angehende Anwältin wirst du spätestens beim Berufseinstieg mit berufsständischen Versorgungswerken konfrontiert. Versorgungswerke sind sozusagen die Altersvorsorge-Systeme für kammerfähige, freie Berufe wie Rechtsanwälte, Notare, Steuerberater oder Wirtschaftsprüfer. Für sie besteht Mitgliedschaftspflicht und sie müssen einen bestimmten Teil ihres Einkommens dort einzahlen. Quasi dasselbe Prinzip wie bei der gesetzlichen Rentenversicherung für Arbeitnehmer.

Doch wird die Altersrente aus einem Versorgungswerk deine Ausgaben im Alter vollständig decken können? Welche Fallstricke haben Versorgungswerke? In diesem Beitrag kläre ich dich auf, denn um deinen Ruhestand solltest du dich spätestens nach dem Berufseinstieg kümmern!

1. Mit der Rente aus einem Versorgungswerk wirst du im Alter deinen Lebensstandard nicht aufrechterhalten können ❌

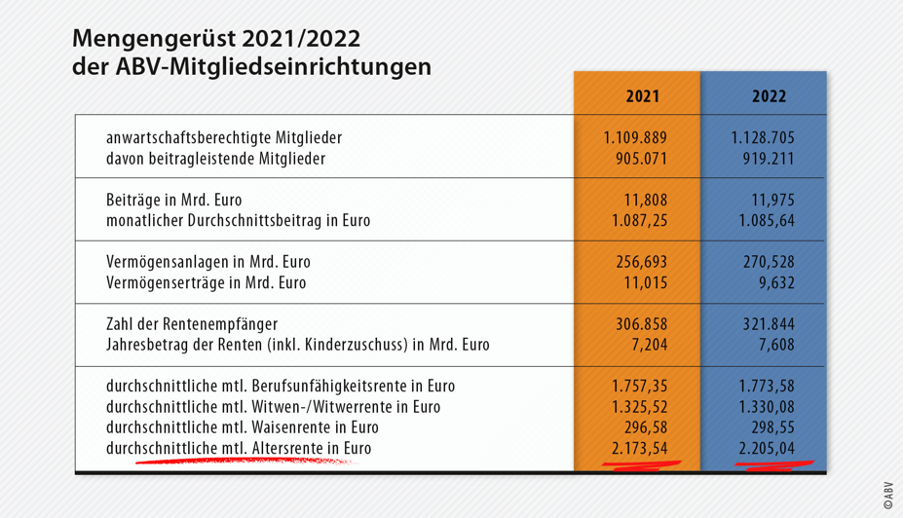

Laut den Zahlen der Arbeitsgemeinschaft berufsständischer Versorgungswerke beträgt die Durchschnittsrente aus den Versorgungswerken etwa. 2.200 Euro:

Die durchschnittliche Versorgungswerk-Rente ist höher als die der gesetzlichen Rentenversicherung. Allerdings wird diese kaum ausreichen, um dein hohes Einkommen als Anwalt oder sonstiger Freiberufler im Alter zu ersetzen. Hinzu kommt, dass folgende, häufig vergessene Faktoren deine Rente zusätzlich schmälern:

- Entwertung durch Inflation: Durch die Inflation sinkt die reale Rente, das heißt, mit demselben Geldbetrag bekommst du weniger.

- Kranken- und Pflegeversicherungsbeiträge: Diese müssen im Alter weitergezahlt werden. Anwälte und andere Mitglieder bekommen (anders als bei der gesetzlichen Rentenversicherung) generell als Rentner vom Versorgungswerk keinen Zuschuss zu ihrer gesetzlichen oder privaten Krankenversicherung. Privat Krankenversicherte zahlen weiterhin Ihren dann geltenden Tarifbeitrag. Gesetzlich Krankenversicherte hingegen müssen im Normalfall den Höchstbeitrag leisten, der derzeit über 1.000 Euro pro Monat beträgt. Denn im Alter sind nicht nur die Altersrente, sondern auch sonstige Einkünfte beitragspflichtig!

- Steuern: Auch im Alter will der Staat Steuern. Die Rente wird mit dem persönlichen Steuersatz versteuert. Dieser kann insbesondere bei Besserverdienern im Alter weiterhin hoch sein. Bei einem Rentenbeginn nach 2058 sind 100 % der Rente zu versteuern!

2. Versorgungswerke bieten keinen sicheren Inflationsausgleich ❌

Die durchschnittliche Inflationsrate in Deutschland lag von 1960 bis 2022 bei 2,7 % pro Jahr. Damit Versorgungswerke diese Inflationsrate ausgleichen können, müssen die Rentenanpassungen darüber liegen. Diese liegen aber in der Regel zwischen null und etwas mehr als einem Prozent. Also deutlich unterhalb der Inflationsrate, wodurch die reale Rente sinkt.

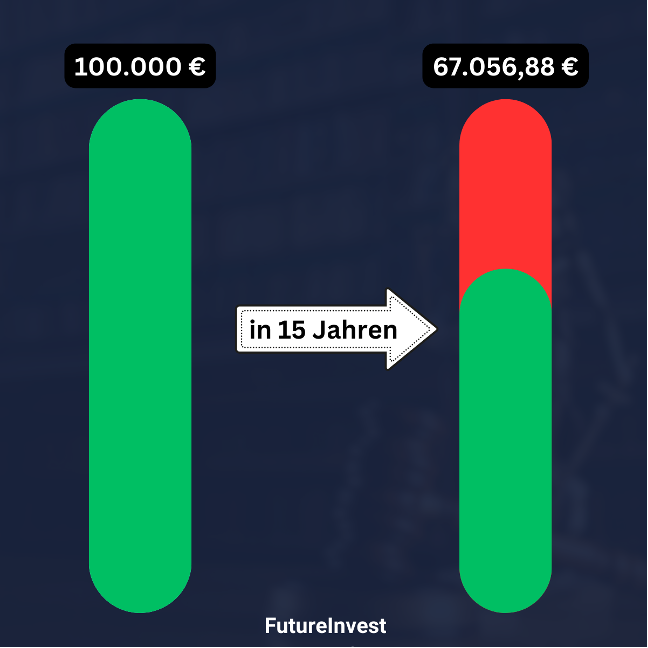

In der folgenden Grafik zeigen wir dir anhand einer Beispielrechnung, wie viel 100.000 Euro bei einer Inflationsrate von 2,7 % pro Jahr nach 15 Jahren überhaupt noch wert sind. Hier wird relativ deutlich, wie die Inflation das Geld “unsichtbar” vernichtet:

3. Versorgungswerke haben einen zu defensiven Anlagemix ❌

Im Gegensatz zur gesetzlichen Rentenversicherung investieren Versorgungswerke einen Teil der Zahlbeiträge am Kapitalmarkt. Allerdings sollen die Beiträge sicher angelegt werden und daher ist der Anlagemix relativ defensiv gehalten. Je nach Versorgungswerk wird in der Regel nur ein kleiner Teil in Aktien oder Immobilienbestände investiert. Der Großteil der Gelder landet in festverzinsliche Wertpapiere. Solche festverzinslichen Wertpapiere bringen dir aber langfristig keine nennenswerte Rendite. Bei einer privaten Altersvorsorge kannst du nach deinem Risikoprofil individuell investieren. Kostengünstige ETFs und Indexfonds ermöglichen es, nach einem wissenschaftlich fundierten Ansatz das Geld in den weltweiten Aktienmarkt zu investieren. Hierbei profitierst du langfristig von den Gewinnen und Kurssteigerungen der Unternehmen deutlich stärker.4. Versorgungswerke haben kein reines Kapitaldeckungsverfahren ❌

Das bedeutet, dass die Zahlbeiträge nicht vollständig am Kapitalmarkt angelegt werden, wo jeder für sich selbst einzahlt und man irgendwann an das idealerweise vermehrte Geld wieder zurückgreifen kann. Das ist beispielsweise bei einer fondsgebundenen Rentenversicherung oder einer Fondsdepot-Lösung der Fall. Es ist vielmehr ein offenes Deckungsplanverfahren – ein Teil der heutigen Beiträge fließt direkt in die Rentenleistungen. Das ist vergleichbar mit der gesetzlichen Rentenversicherung (Umlageverfahren). Was ist hierbei das Problem? Die Versorgungswerke sind auch darauf angewiesen, dass stetig neue Beitragszahler aufgenommen werden. Dabei gibt es immer mehr ältere Mitglieder und weniger jüngere Mitglieder wie dich, die einzahlen werden. Auch unter den Freiberuflern macht sich der demografische Wandel bemerkbar. Beispielsweise sind die Zahlen neuer Anwälte rückläufig. Im folgenden Ausschnitt des Lageberichts des Versorgungswerks der Rechtsanwälte Baden-Württemberg kannst du beispielsweise nachlesen, dass die Anzahl der Beitragszahler von 2018 bis 2022 stagniert, während die Anzahl der Leistungsempfänger kontinuierlich steigt:5. Versorgungswerke können Ihre Leistungen nicht garantieren ❌

Du bist von deinem „persönlichen Versorgungswerk” abhängig. Denn jedes Versorgungswerk ist für sich selbst zuständig und zahlt nicht dieselbe Altersrente aus. Die erwartete Rentenleistung ist von verschiedenen Faktoren (Rechnungszins, Kostenquoten, Anzahl der Neumitglieder, Lebenserwartung der Mitglieder, …) abhängig und nicht in Stein gemeißelt. Neben der generell steigenden Lebenserwartung leben statistisch betrachtet Freiberufler sogar etwa 3 bis 5 Jahre länger. Und diese Mehr-Jahre müssen ja auch finanziert werden.Bei negativen Veränderungen der oben aufgezählten Faktoren können die Renten geringer ausfallen bzw. auch nachträglich gekürzt werden.

Hinzu kommt, dass berufsständische Versorgungswerke keine gesetzliche Insolvenzregelung haben. Das heißt, für die eingezahlten Beiträge besteht keine staatliche Garantie und somit sind Versorgungswerke nicht vollständig vor der Insolvenz geschützt!

Wenn du bedenkst, dass du als angehender Anwalt über mehrere Jahrzehnte dort einzahlst, dann darf dieser Aspekt nicht vernachlässigt werden. Über private ETF-Depot-Lösungen hast du beispielsweise die Sondervermögen-Regelung, bei der das Anlagekapital im Falle einer Insolvenz der Depotbank oder des ETF-Anbieters geschützt ist. Und auch in der Versicherungsbranche gibt es bei Rentenversicherungen die Absicherung durch den Protektor, falls das Versicherungsunternehmen in Schieflage gerät.

Fazit: Baue dir unbedingt neben deinem Versorgungswerk eine weitere Altersvorsorge auf!

Wir können festhalten, dass du dich nicht allein auf die Versorgungswerkrente verlassen darfst. Um dein Einkommen im Alter zu ersetzen, brauchst du eine zusätzliche, laufende Rente im Alter.

3 einfache Schritte, wie du das Thema private Altersvorsorge spätestens beim Berufseinstieg angehen kannst:

1. Informiere dich, wie hoch die Rente aus deinem Versorgungswerk ausfallen wird:

Das kannst du aus der Renteninformation deines Versorgungswerks entnehmen. Zu beachten ist, dass hier die Inflation nicht berücksichtigt ist und man diese mit einkalkulieren muss, wodurch der reale Wert der Renten geringer ausfallen wird.

2. Rentenlücke ermitteln:

Vereinfacht ausgedrückt ist die Rentenlücke die Differenz zwischen deinem aktuellen Gehalt und den Einnahmen im Alter. Diese Lücke gilt es zu schließen.

3. Mit geeigneten Finanzinstrumenten investieren:

Hierbei musst du dir Gedanken darüber machen, mit welchen Finanzinstrumenten du heute wie lange und unter welchen Gewinn-Annahmen monatlich investieren musst, um die Rentenlücke zu schließen.

Falls du mehr über das Thema Finanzplanung wissen oder deine bestehenden Finanz- und Versicherungstarife untersuchen lassen möchtest, dann kontaktiere uns gerne unter www.befuture-invest.de und fordere deinen kostenlosen Vertragscheck an!

Das Team von FI Future Invest ist vor allem auf die juristische Berufsgruppe spezialisiert, versteht die Herausforderungen dieser Berufsgruppe und weiß, welche berufsspezifischen Merkmale bei Finanz- und Versicherungslösungen beachtet werden müssen.